遞延所得稅資產:3張表搞懂永久與暫時性差異

遞延所得稅資產是複雜的財報科目,本文以1家公司例子與3張表格,說明永久性差異有哪些,為何產生暫時性差異,帶你瞭解會計工作可能遇到的狀況。

大學修初級會計學的課程,剛接觸會計恆等式,接下來跟高三英文一樣的每周小考,讓人感覺有點上了賊船,到了中級會計學,根本是不小心加入了海軍陸戰隊,只有精實而已。尤其是到了中會後面,退休金和所得稅接連幾章都是大魔王等級。以個人經驗,不管是在學校、在事務所、在公司財會部門,只要遇到所得稅,都不是一件簡單的事。

會計師查核財務報告(財務報表及附註)中, 大部份人看到資產負債表和損益表,多少可以看懂幾成,但是翻到了附註所得稅部份,連我這個有會計底子的人都很想直接跳過。然而,就跟個人綜合所得稅一樣,公司營利事業所得稅是完全逃不掉、而且絲亳不得馬虎的大事,因此在財報附註上也有相當的份量。在此以獨立一節的篇幅,希望能大致說明所得稅相關事項。

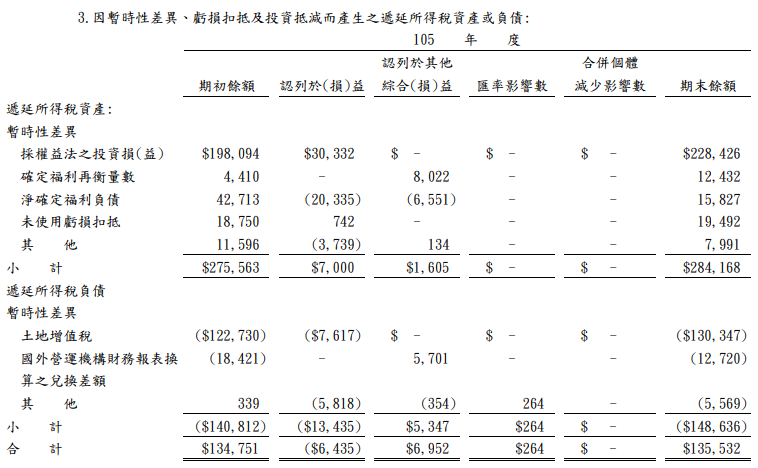

這一節主要以愛之味(股票代碼:1217)民國105年第四季財務報告作為介紹參考,讀者有興趣可以前往公開資訊觀測站查詢。

一、重大會計政策說明

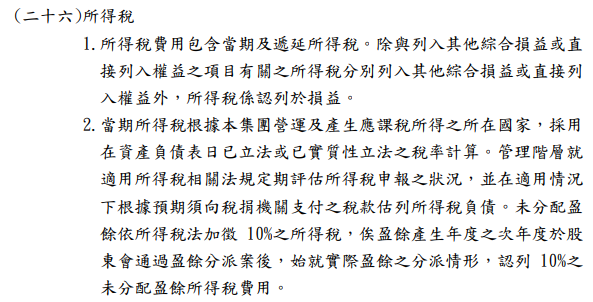

財務報告附註都會補充公司編製財報所遵照的會計原則。以愛之味105Q4財報為例,在目錄第九項「合併財務報告附註」、第四段「重大會計政策之彙總說明」、第二十六點「所得稅」,便是愛之味關於所得稅會計處理的原則敍述。

如果再翻閱其他公司財報,發現每家公司寫的所得稅會計原則是大同小異,這是因為所有公開發行公司都遵照IFRS(國際會計準則),都必須經會計師查核簽證。這一點不但對於投資人有保障, 同時也鼓勵大家多學點會計,只要懂了會計,台灣每家公司的財報都會看,而且因為很多國家都是遵守國際會計準則,甚至還可以延伸到其他國家股市的公開財報,就算有些國家有自己一套會計公報,如同台灣2013年適用IFRS之前一樣,但是會計原則是自成一套的體系,很多道理一貫相通, 不會有太大的障礙。

從適用各國財務報告這個角度來看,會計是一門蠻值得深入瞭解的學問。接下來花點時間,以假想案例和實際財報交錯的方式,闡述所得稅會計中較為重要的觀念。

二、所得稅費用與利益

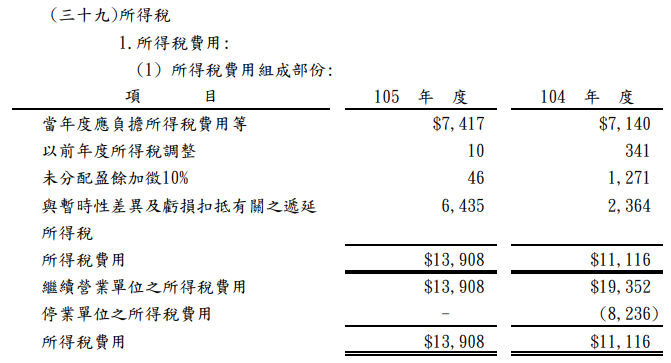

首先是所得稅費用組成部份,損益表上的所得稅費用為13,908仟元,這裡以加總表的方式,告訴投資人這13,908仟元是由哪些項目組成,以下一一介紹:

當年度應負擔所得稅費用等:指當年度依照稅法規定的課稅所得,再以適用稅率計算出來的應繳納所得稅金額。

以前年度所得稅調整:公司所得稅和個人所得稅一樣,都是在次年度才會核算申報繳納,但公司在次年度初就要出具財務報告,所以在財報中當然是估算一個所得稅金額出來,例如這裡的13,908仟元,不過很有可能到實際稅務申報時、或者事後稅局查核,應該繳納的所得稅和當初預估所得稅費用有差異,需要多退或少補,其中差額沒辦法再補到已結算公開的以前財報上了,只能放在申報當年度或查核當年度的損益表上,便是所謂的「以前年度所得稅調整」。像這樣預估和實際差異金額的追認,其實在損益表上很多其他項目都會如此,例如先前章節有介紹過的預計銷貨退回、預估退休金成本、預提負債準備等。

未分配盈餘加徵10%:為避免重複課稅、促進公司發放盈餘,1998年實施兩稅合一,已繳納過營利事業所得稅的公司,稅後盈餘發放股利,股東申報綜合所得稅時,有股利收入同時也可扣抵所含先前所繳納的稅金(營利事業所得稅)。在兩稅之一的框架下,首先國家稅收少了,再者營所稅(17%)和綜所稅最高級距(40%)仍有23%的差距,立法者為了平衡稅收、加速企業分配盈餘、避免大股東規避稅負,又配套規定了公司當年度已繳17%的盈餘額,倘若未分配須再額外扣稅,就是這裡的「未分配盈餘加徵10%」。

與暫時性差異及虧損扣抵有關之遞延所得稅:前面提到課稅所得,損益表上的稅前淨利為會計所得,課稅所得和會計所得通常有差異,分成永久性差異和暫時性差異,這個也是所得稅費用組成部份,每家公司狀況不同、項目也不一樣,容後再作說明。

既然所有稅有這麼多的調整項,當然有可能加加減減變成負數,這時候可以稱之為所得稅利益。

三、計算股東可扣抵稅額

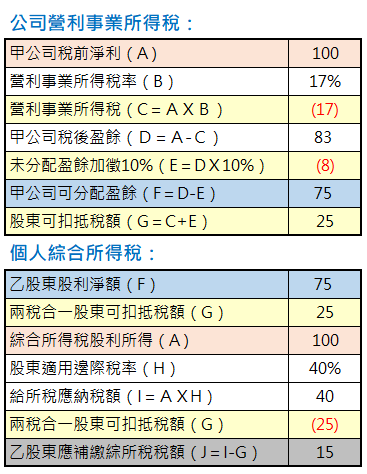

以簡單假想範例說明兩稅合一和未分配盈餘加徵10%:(注意到稅法可能有所變更,在此是以計算方式說明相關觀念,可能不適用於最新情況)

甲公司稅前淨利(會計利潤)為100元,適用營所稅率17%所繳納的所得稅,當年度沒有分配因此加徵10%營所稅,所以課稅後可分配盈餘為75元,已繳納25元,這25元同時也是股東可抵扣稅額。

往後年度實際分配盈餘時,假設乙股東為惟一股東,依照兩稅合一,乙股東有股利總額100元的收入,乙股東個人綜所稅的適用稅率級距為40%,原本應繳納所得稅40元,但股利收入中25元先前已繳納過營所稅,這便是股東可扣抵稅額,最後乙股東應補繳綜所稅15元。

上述計算過程詳見下表彙總:

四、調節項與虧損扣抵

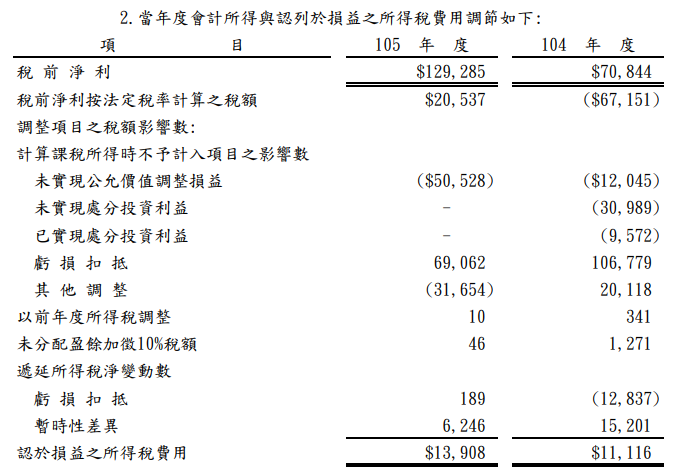

接下來是會計所得和課稅所得之間的調節,以所得乘以稅率得到的稅額角度來看,同時也是財報稅前淨利加減計算到財報所得稅費用。

截圖藍色部份為「計算課稅所得時不予計入項目之影響數」,20,537-50,528+69,062-31,654=7,417,正好是第二步驟的當年度應負擔所得稅費用。

截圖紅色部份為「遞延所得稅淨變動數」,189+6,246=6,435,正好是第二步驟的「與暫時性差異及虧損扣抵有關之遞延」,同時也會是接下去附註的「遞延所得稅資產或負債」。

前面第二段落有看到虧損扣抵,這裡又有看到一次,它意思是例如公司去年賠錢,今年賺錢,以兩年年度一起看的話,其實今年沒有賺那麼多,因此稅法允許在特定情況可以先把以前賠的錢拿來抵扣,這樣可以少繳一點稅。

五、瞭解永久性差異

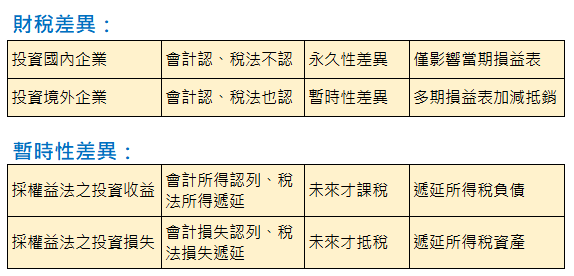

在繼續說明「遞延所得稅資產或負債」之前,先以簡單圖表說明所得稅調節的流程。損益表是根據會計準則編製,由於國際會計準則和當地稅法規定作用不同,會計是為了允當表達公司財務狀況和經營成果,稅法是為了國家徵收稅賦的立法規定,兩者之間必然有些差異存在,財務報告將這些財稅差異分成兩大類:永久性差異及暫時性差異。

永久性差異:是指會計所得和課稅所得的差異(財稅差)僅影響當期,以後不再有任何影響,換句話說,這是一次性的差異、也是永久性的差異。大部份永久性差異都是稅法基於種種考量,明文規定某類型收入或費用免稅或不能扣除。

例如出售土地之交易所得免稅,假設公司本年度有出售土地利益10萬元,這10萬元在會計應該認列,會在損益表裡的業外收入,但是稅法規定免稅,課稅所得的最終計算就不會有這筆10萬收入。又例如公司違反法令被處罰的罰金20萬,在會計損益表上是業外損失,但稅法不承認這筆違法罰金,公司申報營所稅時不能必須在會計所得中補加入20萬,等於剔除了罰金損失。

暫時性差異:永久性差異是會計和稅法一邊認、另一邊不認,產生的差異不會隨時間而改變,暫時性差異是會計和稅法都認可這筆收入或費用,只是認定時間點不同。

通常暫時性差異會呈現為財務報表上的「遞延所得稅資產或負債」,稍後再作介紹。

六、可減除暫時性差異

所得稅附註第3點為「遞延所得稅資產或負債」的組成及變動情形,項目比較多,造成暫時性差異原因各不同,在此以其中的「採權益法之投資損(益)」作說明。

首先,依照台灣稅法規定,公司投資國內其他企業的投資收益是免稅所得,會計和稅法一邊認、一邊不認,因此是永久性差異,投資國外其他企業的投資收益要課稅,但如果是權益法投資,公司是被投資公司損益表有淨利(淨損)即同步認列收益(損失),稅法則是實際收到股利(實際減資清算等)時才認定課稅,所以是會計和稅法都承認這筆收,只是時間點不同,因此是暫時性差異。

以贊贊小屋關於權益法投資的文章範例,A工廠投資B工廠股份20%以上,假設B工廠今年損益表賺了100萬元,A工廠持股30%,帳上跟著認列100X30%=30萬元的投資收入,然而這只是會計帳上的收入,稅局要等到B工廠真的分配盈餘(發放股利)才承認這筆收入。再假設B工廠在兩年後才將賺到的100萬元全數分派,這時A工廠才真正收入30萬元股利,因為兩年前已認列過收入,在當年度損益表上不會有影響,但稅局終於認可這筆收入,所以申報營所稅時,會計所得應再加上30萬才等於課稅所得,如此經過兩年一加一減,財稅差(暫時性差異)結束。

以資產負債表的角度來看,當有投資收益時,會計認、稅法暫時不認,這筆收入要等到發股股利時才要繳稅,等於有筆應付稅款(專業術語為「應課稅暫時性差異」),便是遞延所得稅負債。當有投資損失時,通常也是會計認、稅法暫時不認,這筆損失要等到實際減資或清算時才能抵稅,等於有筆將來可以減少稅金的款項(專業術語為「可減除之暫時性差異」),便是遞延所得稅資產。

從愛之味105年Q4的財報所得稅附註來看,應該是以前年度便累積有投資損失,當年度又有新增的損失,因此是採權益法之投資損失產生的遞延所得稅資產增加了﹐相對的也是損益表上的加項利益。

七、暫時性差異有哪些

再次整理財稅差異和暫時性差異的說明表。不再附上帶金額的範例,因為實務上的範例類型有好幾種,每個類型背後都是一組會計和稅法的概念,這本書並非專業的會計學教科書,沒打算一一詳細介紹。而且稅法一直在修改,本節提到未分配盈餘和採權益法投資,在某些情況和以後財報不一定適用,不過,反正都是會計所得和課稅所得之間的調節。

遞延所得稅資產的延伸思考

本文用意是想讓讀者大致能理解財稅差異和暫時性差異,在對於某家公司很感興趣進而閱讀財務報告時,到了所得稅這一段不會完全看不懂,至少知道公司是因為有種種財稅差異和暫時性差異,不能直接稅前淨利乘以所得稅稅率。

這篇文章介紹財務報告中所得稅附註較為關鍵的概念,以本節內容來看,要看懂所得稅,會計觀念要很好,也要有相關稅法基礎,是會計系學生和會計師的重點科目。

投資人不作學術研究,以財報分析的角度而言,可以掌握三個觀察重點:

1.沿用本章第一節實質利率的概念,同樣方法可以計算出實質所得稅,雖然稅法都是國家規定的,但我們也都有聽過「稅務規劃」,除了永久性差異、暫時性差異等財稅差,不同國家適用不同稅率、有不同的稅務優惠,所得稅也是公司費用的一環,如何透過合理的稅務規劃,降低實質所得稅率,可以片面看出公司經營管理的能力。

2.公開發行公司的財報需會計師查核簽證、營所稅申報也需要會計師事務所查核簽證,所以大部份財報上的所得稅費用沒有太大問題。

3.即使經過會計師查核簽證,但公司仍然有可能被國稅局查稅後需補稅的情況,情況嚴重的話,會計師應該會在查核報告中特別作說明,或者也會彙總體現在第二個步驟的「以前年度所得稅調整」,閱讀財務報告所得稅時可稍加留意,因為稅務規劃和對於涉稅風險的掌控,也是瞭解公司治理績效重要的一環。

學習更多知識,前往贊贊小屋負債及股東權益教學中心: