資產負債表範例:5個主要流動資產內容介紹

資產負債表範例在此以台泥財報為例,介紹5個最主要的流動資產,包括銀行存款、金融工具、質抵押情形、應收帳款、存貨,瞭解公司基本的財務狀況。

通常想瞭解公司體質是否穩健、根基是否穩固,必須以放大鏡檢視資產負債表,而資產負債表各個項目依照流動性由上排到下,流動性又稱之為可變現能力,意即預期可轉換成現金的時間及可能性。其中流動資產為一年之內會周轉成現金流入的資產,所以一般是從現金、金融資產、應收帳款(票據)、存貨、排到其他應收款等。

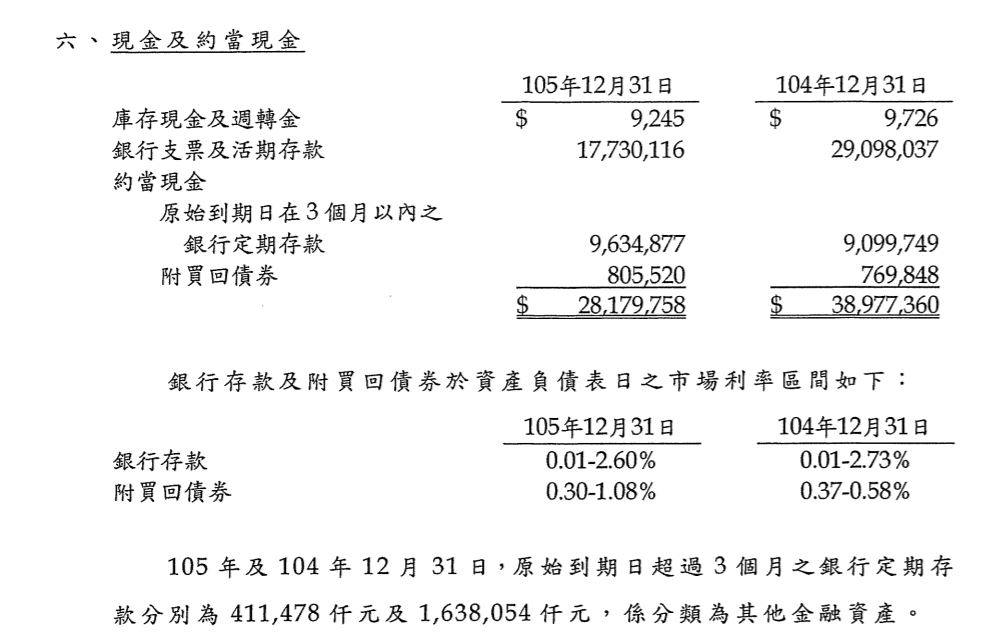

一、現金及約當現金

從附註「現金及約當現金」來看,「庫存現金及周轉金」有9,245仟元(報表金額以新台幣仟元為單位),這是放在公司保險櫃的現鈔硬幣,供臨時公款支出報銷使用,相當於個人口袋裡面的零錢。「銀行支票及活期存款」有17,730,116仟元,這個如同上班族的薪資存摺,是公司營運資金的主力帳戶,業務上的應收應付帳款都在這裡進出。

除了現金及銀行存款,還有一部份是三個月以內的定存和附買回債券,從這裡可以很清楚看到現金的特性,純粹現金或者是三個月內確定可以兌現的「約當現金」。

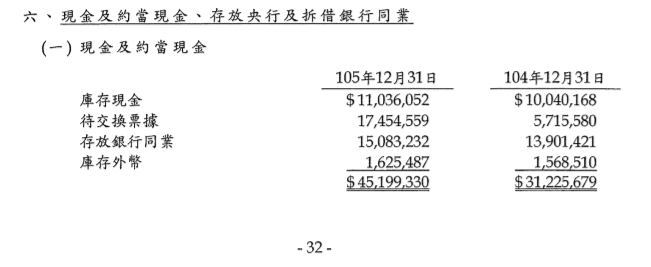

二、金融業財報現金

在此附帶一提,台灣公司大略分成三類:製造業、服務業、金融業,其中製造業為主流,服務業的帳務內容和製造業類似,因為少了製造成本結轉這一塊,通常會比較簡單一點。金融業由於業務特性,帳務內容會不太一樣,以彰化銀行(2801)於民國105年第4季的財報為例, 它的現金及約當現金,除了上一節所說的項目之後,還會多出來「待交換票據」、「存放銀行同業」等,這是金融業特有的流動資產。

由於台灣公司大部份為製造業,本書即以製造業為主,如果沒有特別說明,都是適用於製迼業的情況。

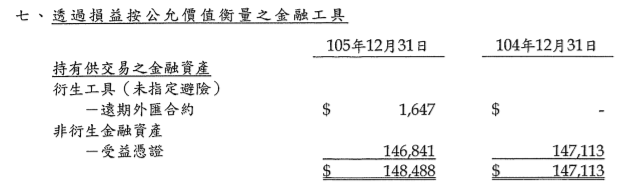

三、可變現金融工具

流動資產除了衡量可變換成現金的能力,持有目的也會影響認列項目,例如一般金融資產都是「透過損益按公允價值衡量」,和持有股票相同,只要股價(公允價值)有任何變動,立即認列利益及損失。

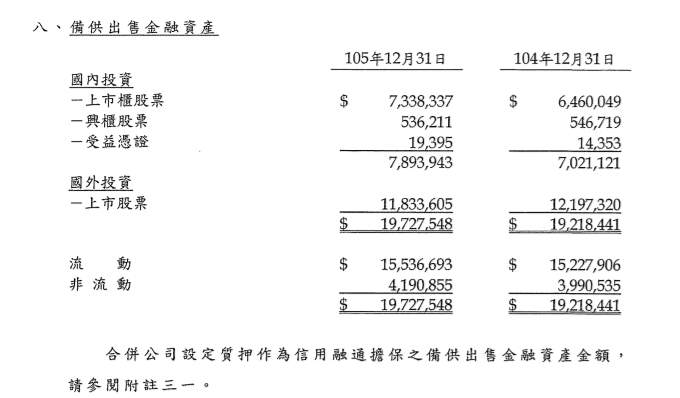

四、備供出售金融資產

如果持有金融資產的目的並不是立即或短期內出售,股價的變動便可以暫時保留,不像「透過損益按公允價值衡量」立即認列利益及損失,會先放在其他綜合損益,待實際出售時再認列在本期損益中。

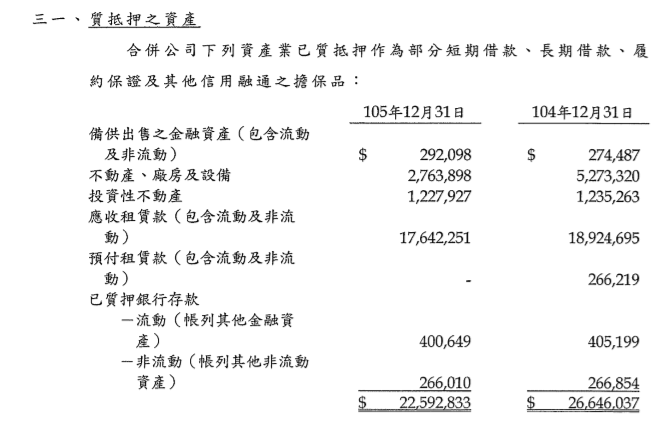

五、質抵押之資產

變現的權利是否受到限制也是評估重點,上個步驟截圖最後有一句話:「合併公司設定質押作為信用融通擔保之備供出售金融資產金額,請參閱附註三一。」表示這裡的金融資產作為銀行借款的抵押擔保品,其權利是受到限制的,並非隨時可變換成現金。

於是到「附註三一」,看看「質抵押之資產」情況。綜合而論,備供出售金融資共有19,727,548仟元,質扺押金額僅有292,098仟元,所佔比例並不高。

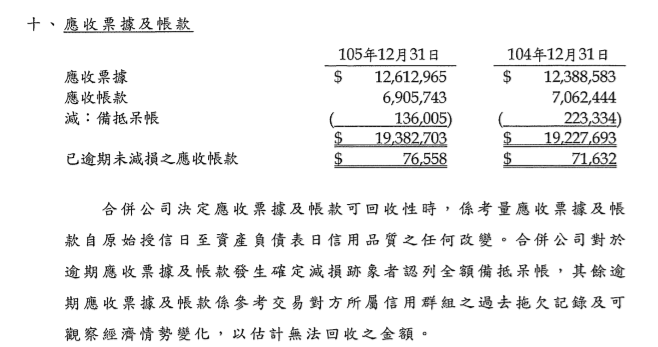

六、應收票據及帳款

「應收票據及帳款」為公司營業循環中的重要環節之一。製造業通常是三個環節:應付票據及帳款(購料)、存貨(生產)、應收票據及帳款(銷售),三個環節跑完便是公司一次營業周期,周期越短,公司越有能力於短時間賺進越多的現金流,在稍後第二篇財務比率分析中,會和讀者介紹如何以周轉天數衡量公司的經營能力。

應收票據及帳款的存在目的僅有一個:時間到了收回現金,所以此類資產的品質指標為是否有可能成為呆帳。以台泥於104年和105年兩個年度來看,備抵呆帳佔整體應收票據及帳款的比率不高,絶對金額呈現減少的趨勢,在這方面毋須擔心。

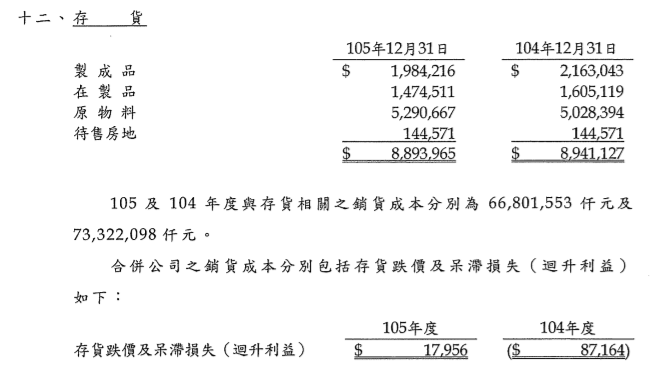

七、存貨及呆滯損失

承上一步驟所述,存貨和應收票據及帳款都是公司營業循環的一節,周轉天數越短越好。另外存貨是以出售為目的,如果放久了,庫齡過長,便會擔心是否賣不出去了、價格不好了,所以都會有個存貨跌價及呆滯損失評估,預先認列這一塊的損失。在分析上和應收帳款的呆帳損失一樣,看佔該科目的金額是否重大,以這裡為例,「存貨跌價及呆滯損失」佔「存貨」及「銷貨成本」皆不大、可忽略不計,表示公司管理得當。

流動資產品質是健檢重點

流動資產主要為現金、應收帳款、存貨,因其流動性高、預期會於營業周期中變換成現金,所以觀察重點會是資產品質,如同本節所述,是否有權利受限制、是否有備抵呆帳、存貨跌價及呆滯損失等情形。另外針對較為特殊的金融資產,和公司營運並沒有直接關係,須注意公司持有金融資產的目的,其對當期損益的影響。

贊贊小屋VBA教學中心:

Excel巨集執行、Excel巨集程式、Excel巨集程式碼、Excel VBA教學、VBA教學、Excel巨集範例、VBA UserForm、VBA VLOOKUP。

VBA課程推薦:零基礎入門進階的20小時完整內容

相關文章: